生前贈与

生前贈与とは

「生前贈与」とは、生前に個人の資産を自己の意思で引き継いでもらいたい人に譲り渡すことをいいますが、うまく活用すれば相続税を減らす効果も期待できます。

贈与税の申告・納付

贈与税は、その個人がその年の1月1日から12月31日までの1年間に贈与により取得した財産(複数の者からの贈与により財産を取得している場合にはその合計)を対象にして、翌年2月1日から3月15日までに申告納付します。

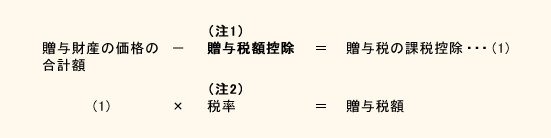

贈与税額の計算

(注1) 年間1人当り 110万円

(注2) 贈与税の税率

| 課税価格(1) | 控除額 | 税率 |

| 200万円以下 | - | 10% |

| 300万円以下 | 10万円 | 15% |

| 400万円以下 | 25万円 | 20% |

| 600万円以下 | 65万円 | 30% |

| 1,000万円以下 | 125万円 | 40% |

| 1,000万円超 | 225万円 | 50% |

生前贈与による相続対策

1.相続対策のポイント

「贈与税の負担をいかに最小限に抑えて、財産を生前に贈与にしておくこと」です。

2.相続対策

- 贈与税は、贈与は受ける人ごとに110万円の基礎控除があるため、110万円までの贈与を受けた場合には、贈与税はかかりません。

したがって、一定の場合にはできるだけ多くの人に贈与をしていくと短期間で生前贈与の効果がある場合があります。 - 贈与税がかからない110万円をたとえば10年間毎年贈与した場合(連年贈与)は、「向こう10年間にわたり合計1,100万円贈与する権利を最初の年に贈与した」とみなされ、一括して贈与税がかかってきますので注意が必要となってきます。

このような状況を回避するには、贈与の契約は毎年行い、年によって贈与する財産の内容や金額を変えて不規則性を持たせること、また、少し税額を払う程度の贈与をして申告をしておくという方法があります。 - 夫婦間で居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合には、一定の要件を満たせば贈与財産から贈与税の基礎控除110万円のほか、最高2000万円までの控除(配偶者控除)をすることができます。